اندیکاتور مکدی چیست ؟ آموزش اندیکاتور مکدی (MACD)

اندیکاتور مکدی (MACD) ساده ترین و قابل اعتمادترین اندیکاتوری است که توسط بسیاری از معامله گران فارکس استفاده می شود.

اندیکاتور مکدی MACD (Moving Average Convergence Divergence) یکی از محبوبترین ابزارهای تحلیل تکنیکال است که برای شناسایی روند قیمتی یک دارایی استفاده میشود. این اندیکاتور توسط جرج لیند در دهه ۱۹۷۰ معرفی شد و به سرعت در بین تریدرها و سرمایهگذاران مورد توجه قرار گرفت.

در این مقاله از تی پی چارت، همه چیزهایی را که باید در مورد اندیکاتور مکدی چیست ،بدانید و اینکه چگونه می توانید با واگرایی در آن بیشترین استفاده را ببرید، بحث می کنیم.

فهرست مطالب

اندیکاتور مکدی چیست ؟

شاخص واگرایی میانگین متحرک (MACD) به معامله گران کمک می کند تا به سرعت مسیرهای روند کوتاه مدت و معکوس را در بازارفارکس شناسایی کنند. از این اندیکاتور میتوان برای تعیین شدت روند قیمت جفت ارز و اندازه گیری حرکت قیمت آن و حتی شناسایی حرکات نزولی و صعودی در قیمت جفت ارز استفاده کنید.

آشنایی با اندیکاتور مکدی

حال که فهمیدیم اندیکاتور مکدی چیست بیایید در باره مفهوم آن هم بحثی داشته باشیم ، مفهوم MACD نسبتاً ساده است و در اصل، تفاوت بین میانگین متحرک نمایی 26 روزه و 12 روزه (EMA) را محاسبه می کند. این ابزار در محاسبه مقادیر خود، از قیمت های پایانی هر دوره ای که اندازه گیری می شود استفاده می کند.

اندیکاتور مکدی ( واگرایی میانگین متحرک)، رابطه بین دو میانگین متحرک مختلف قیمت یک جفت ارز را نشان می دهد. این به تحلیل قدرت، ضعف، جهت و حرکت جفت ارز در بازار فارکس کمک می کند.شاخص MACD بالاترین روند صعودی و پایین ترین روند نزولی را مشخص می کند.

با بالاترین روند صعودی می توان نقطه خروج ایده آل را شناسایی و با کمترین روند نزولی می توان نقطه ورود ایده آل در بازار فارکس را بدست آورد.

پیشنهاد مطالعه:میانگین متحرک یا (Moving Average) در تحلیل تکنیکال

نحوه خواندن اندیکاتور مکدی (MACD)

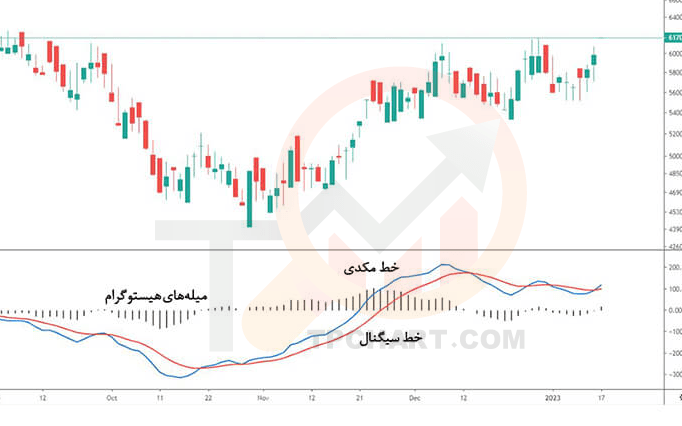

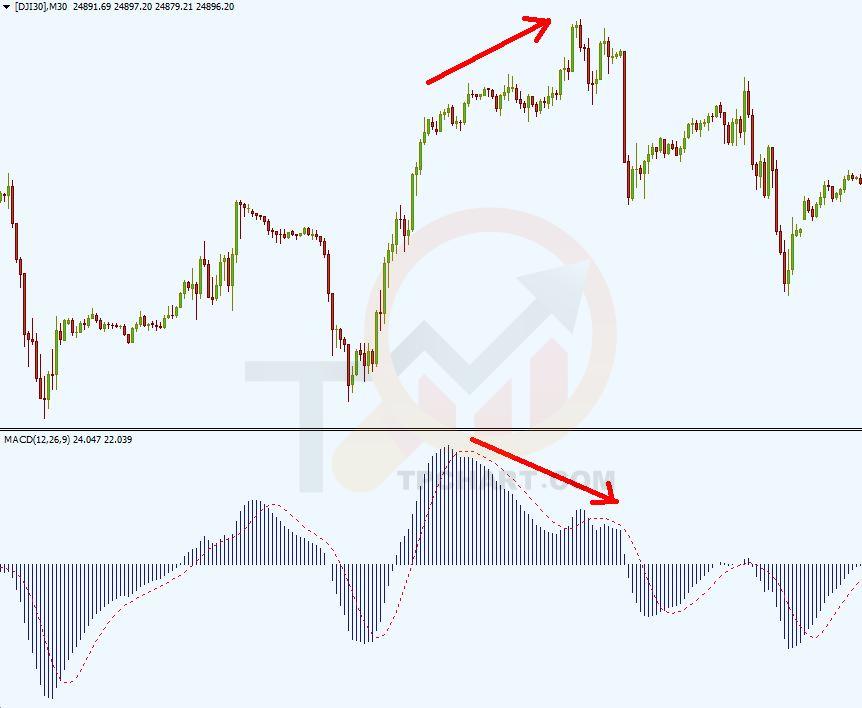

اندیکاتور مکدی (MACD) درست در زیر نمودار قیمت جفت ارز نشان داده میشود تا هر حرکت قیمت را بتوان به راحتی با حرکت در نمودار MACD مقایسه کرد.

در اندیکاتور MACD سه جزء اصلی وجود دارد: خط مکـدی (MACD Line)، خط سیگنال (Signal Line) و هیستوگرام (MACD Histogram) که حول یک محور افقی به نام خط مبنا ترسیم شده است.

خط مکدی یا MACD Line

این خط از تفاوت میان میانگین متحرک نمایی بلندمدت (26 روزه) و میانگین متحرک نمایی کوتاهمدت (12 روزه) تشکیل میشود و جهت روند را مشخص میکند.(معمولا با رنگ آبی دیده میشود).

خط سیگنال یا Signal Line

خط سیگنال در واقع یک میانگین متحرک نمایی 9 روزه از خط مکدی است که چرخش روند را مشخص میکند.(معمولا با رنگ قرمز دیده میشود).

نمودار هیستوگرام (Histogram)

این نمودار تفاوت میان خط مکـدی و خط سیگنال را نشان میدهد. میلههای هیستوگرام با افزایش سرعت حرکت قیمت افزایش مییابد و با کاهش سرعت حرکت قیمت نیز کاهش مییابد.

این نکته مهم است که بدانیم ، تمرکز اصلی ما روی خط سیگنال و خط مکدی است. در واقع با استفاده از ترکیب این خطوط میخواهیم سیگنالهای درست و قابل اعتمادی را از نمودار قیمت دریافت کنیم. هیستوگرام، مبنای اصلی تصمیمگیری ما به شمار نمیرود. چون تاثیر قابل توجهی در قدرت سیگنالهای معاملاتی ندارد.

تقاطع این دو یعنی خط مکـدی و خط سیگنال به عنوان نشانهای برای تعیین نقاط خرید و فروش و همچنین برگشت روندها عمل میکند. در روندهای پرقدرت، قدرت پیشبینی این سیگنالدهی بسیار بیشتر است.

نمونه ای دیگر از اندیکاتور مکدی

هرگاه میله های هیستوگرام بالای خط مبنا باشد، به این معنی است که مقدار MACD از میانگین نه روزه قبلی خود بیشتر است و در روند صعودی در حال حرکت است. در این مرحله می توانید سفارش های خرید بدهید.

و زمانی که مقدار MACD کمتر از میانگین 9 روزه قبلی خود است و هیستوگرام زیر خط پایه خود قرار دارد، نشان دهنده کاهش در حرکت بازار است. این به شما سیگنال می دهد که سفارشات فروش را ثبت کنید.

هر قله ای در هیستوگرام نشان دهنده یک حرکت نزولی و از دست دادن قدرت صعود است و برعکس یک دره در هیستوگرام نشان دهنده یک حرکت صعودی است که نشان از کم شدن قدرت نزول بیشتر است و منجر به معکوس شدن روند می شود.

اندیکاتور MACD اساسا یک همگرایی در حرکت قیمت جفت ارز یا یک واگرایی را نشان می دهد. زمانی که هیستوگرام به دلیل کاهش قیمت جفت ارز کوچک می شود، همگرایی مشخص می شود. زمانی که هیستوگرام MACD شروع به افزایش ارتفاع به دلیل شیب قیمت جفت ارز می کند، واگرایی مشخص می شود.

تا به اینجای مقاله فهمیدیم که اندیکاتور مکدی چیست و نحوه خوانش آن چگونه است ،در ادامه در مورد معامله با واگرایی های اندیکاتور macd به بحث خود ادامه میدهیم.

پیشنهاد مطالعه : اندیکاتور چیست ؟

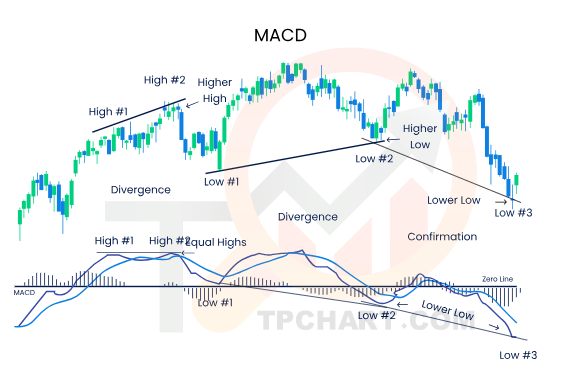

معامله با واگرایی اندیکاتور مکدی (MACD)

برای کاوش عمیق تر در بازار، معامله گران باید پایه و اساس چگونگی حرکت قیمت در هر بازار را درک کنندو بدین منظور از اندیکاتورها و اسیلاتورها کمک میگیرند.

اندیکاتورها انواع مختلفی دارند که مکـدی در دسته اسیلاتورها (Oscillator) قرار میگیرد و برخی از اسیلاتورها مانند MA CD و RSI باتوجهبه اینکه جدا از نمودار قیمت قرار میگیرند، میتوانند با نمودار قیمت واگرایی تشکیل دهند.

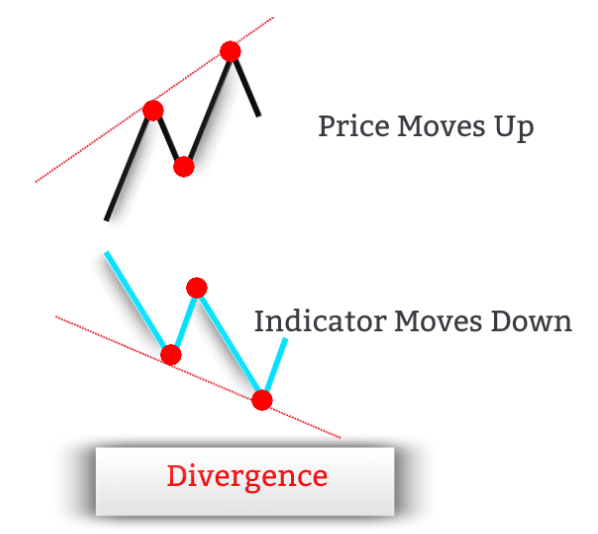

واگرایی به موقعیتی اطلاق می شود که در آن عوامل موثر از یکدیگر دور می شوند یا از هم مستقل می شوند.در مورد اندیکاتور MACD، شامل وضعیتی است که قیمت در نمودار و حرکت خط مکـدی در اندیکاتور مخالف هم عمل میکنند.

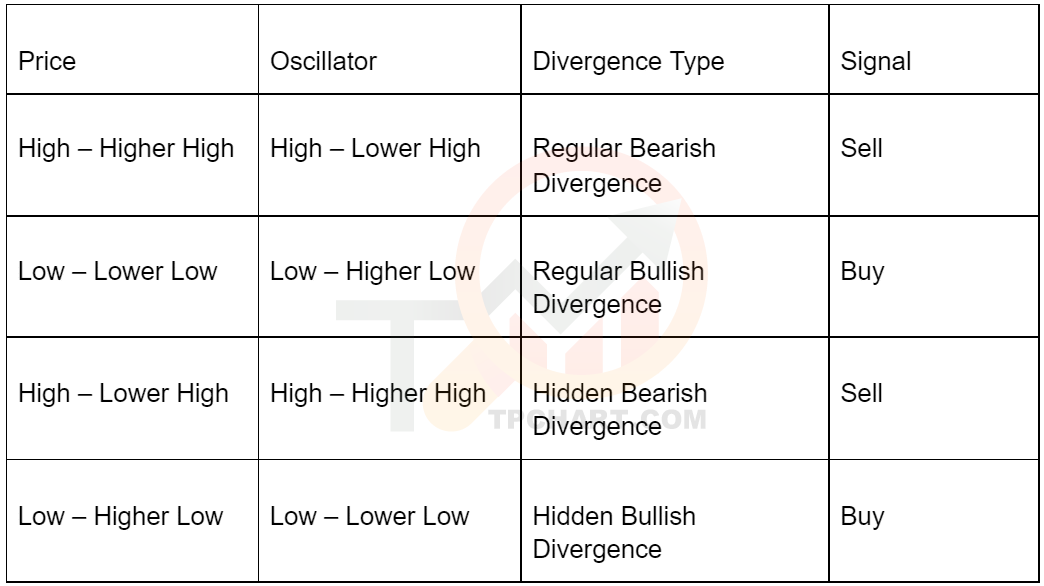

در حالت کلی در اندیکاتور مکـدی دو نوع واگرایی معمولی (Regular Divergence) و واگرایی مخفی (Hidden Divergence) وجود دارد که هر کدام نیز به دو نوع مثبت و منفی تقسیم میشوند.

-

واگرایی معمولی RD

واگرایی معمولی حالتی از واگرایی است که بهدلیل رفتار مخالف و متضاد بین اندیکاتور و نمودار قیمتی و در انتهای یک روند حاصل میشود.

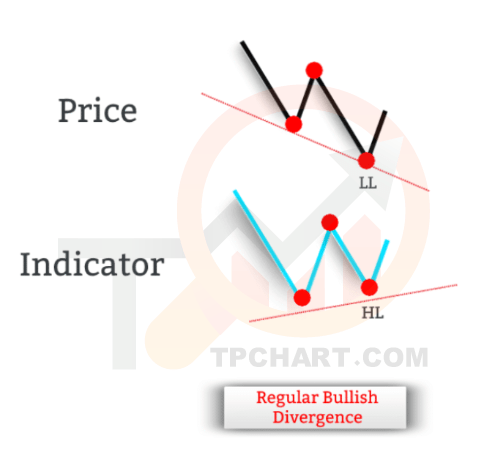

در واگرایی معمولی زمانیکه در اندیکاتور دو کف افزایشی و در قیمت، و دو کف کاهشی باشد، آن را واگرایی معمولی مثبت (+RD) مینامند. این شکل از واگرایی معمولاً در روندهای نزولی مشاهده میشود و میتواند نشاندهنده صدور سیگنال خرید باشد.

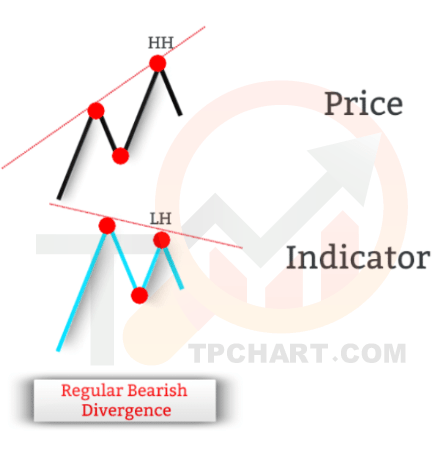

زمانیکه در اندیکاتور دو سقف متوالی کاهشی و قیمت دو سقف افزایشی داشته باشد، آن را واگرایی معمولی منفی (-RD) مینامند. این واگرایی در انتهای یک روند صعودی شکل میگیرد و میتواند نشاندهنده سیگنال خروج باشد.

-

واگرایی مخفی HD

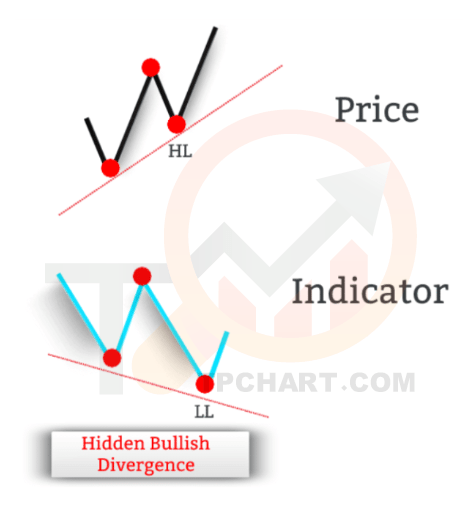

در واگرایی مخفی زمانیکه در نمودار قیمت دو کف افزایشی باشد اما در اندیکاتور دوکف کاهشی تشکیل شود، آن را واگرایی مخفی مثبت (+HD) مینامند. این شکل واگرایی معمولاً در طول روندهای صعودی مشاهده میشود و میتواند نشاندهنده ادامه روند صعودی باشد.

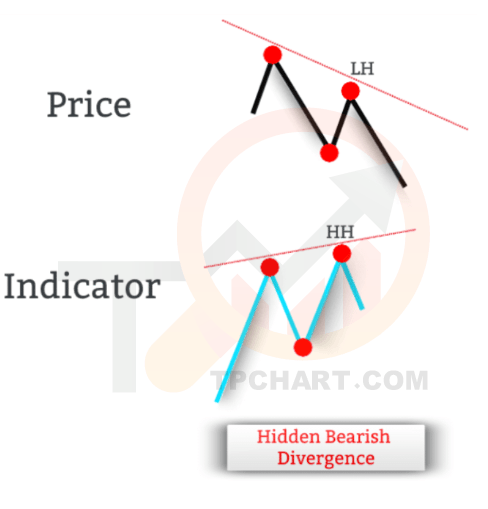

هنگامیکه در نمودار قیمت دو سقف کاهشی داشته باشیم اما در اندیکاتور دو سقف افزایشی، آن را واگرایی مخفی منفی

(-HD) مینامند. این واگرایی در روند نزولی شکل میگیرد و میتواند نشانهای از ادامه روند نزولی باشد.

جدول زیر انواع مختلف واگرایی و سیگنال هایی که تولید می کنند را نشان می دهد.

پیشنهاد مطالعه:خطوط روند در تحلیل تکنیکال

برخی نکات درباره واگراییها

این نکته را به یاد داشته باشید که واگرایی ها ابزاری برای شناسایی تغییر یا ادامه ی روند هستند و نه علت آن .با دیدن واگرایی ،هشداری صادر میشود که میتوان از آن برای تصمیم گیری نهایی جهت ورود به معامله در کنار ابزار دیگر از آن استفاده کرد .

وجود واگرایی نشانه ای برای پیش بینی تغییر روند است ، نه اینکه الزاما هر زمان واگرایی وجود نداشته باشد تغییر روند انجام نمیشود.

اندیکاتورهای مختلفی در پلتفرمهای معاملاتی وجود دارند، اما بهطور کلی از اندیکاتورهای MACD، RSI، CCI، ROC، MFI و OBV در مسیر شناسایی واگراییها استفاده میشود ونوسانات آنها با نمودار قیمتی مقایسه میشوند. در میان این اندیکاتورها، MACD بهتر میتواند به شناسایی واگرایی کمک کند.

یکی از اشتباهات رایج معامله گران در مورد شناسایی واگرایی ها ،عدم تشخیص درست روند حرکت قیمت است.در این مورد باید حتما به بالا و پایین بودن سقف و کف ها و صعودی و نزولی بودن روند قیمت توجه داشته باشید.

در اینجا برخی اندیکاتور هایی که بر پایه اندیکاتور مکدی استاندارد توسعه یافته اند را برای متاتریدر 4 و 5 برای شما معرفی میکنیم که شما میتوانید آنها را دانلود کرده و در استراتژی های معاملاتی خود استفاده نمایید.

اندیکاتور مکدی پیشرفته MACD 2 Line

اندیکاتور واگرایی مکدی ( MACD Divergence )

اندیکاتور همگرایی و واگرایی مکدی ( MACD 4C )

نتیجه

در پایان این مقاله آنچه آموختیم این بود که اندیکاتور مکدی چیست؟ چه مفهومی دارد ؟ چگونه خوانده میشود و معامله با واگرایی های آن چگونه است .

مکدی (MACD) یک ابزار ارزشمند از نوع میانگین متحرک است که بهترین استفاده را برای داده های روزانه دارد . همانطور که یک متقاطع SMAهای نه و چهار روزه ممکن است یک سیگنال معاملاتی برای برخی معامله گران ایجاد کند، یک متقاطع MACD در بالا یا پایین خط سیگنال خود نیز ممکن است یک سیگنال ارائه دهد.

MACD بر اساس EMA ها است ، به این معنی که می تواند به سرعت به تغییر جهت در حرکت قیمت فعلی واکنش نشان دهد. اما این سرعت می تواند یک شمشیر دو لبه نیز باشد.

علاوه بر استفاده از مکـدی شما باید از سیگنال های فنی دیگر مانند RSI یا شاید چند الگوی کندل استیک در تحلیل خود استفاده کنید . علاوه بر این، از آنجا که این یک شاخص عقب مانده از قیمت است، بهتر است قبل از اقدام برای دستورات خرید و فروش از تاییدیه های دیگر هم استفاده کنید.

دیدگاه ها و نظرات